05 指数和指数基金

1. 指数的概念

股票指数

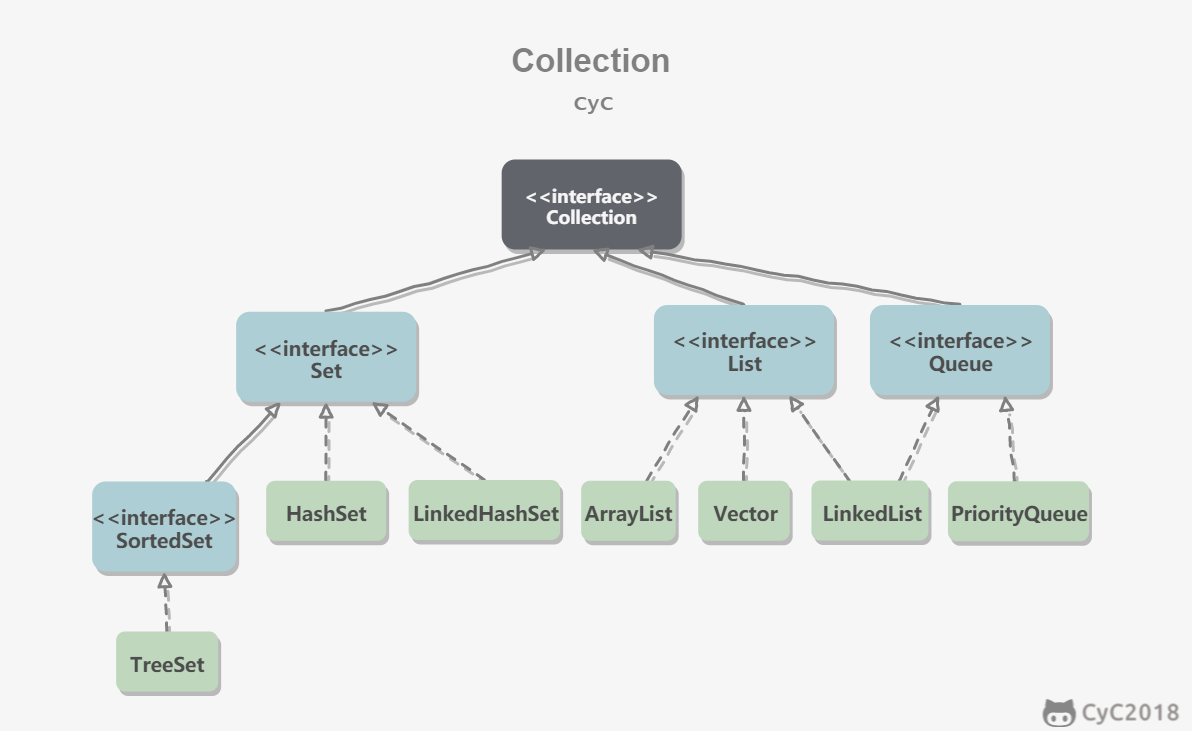

股票指数:股票指数通过计算成分股股票的权重,将股票按照一定的权重进行组合,得到一个指数。能够反映一揽子股票价格的变化。

- 宽基指数(或者规模指数):标准权威。指数公司制定,在交易所由特定代码的指数。

- 板块指数:板块包括行业板块和主题板块,是各种基金工具中自己总结的一种归类基金的方案。板块用于锚定某一个行业或者某一类投资对象,并非标准的、官方的给出的投资方案。在支付宝中通常以 CNS等单词结尾,其6位代码在其他平台并不能搜索到。

指数基金优势

- 吐故纳新。指数一般会追踪当前社会发展的趋势,即市值最高的头部公司的股票。

- 分散风险。指数基金一般会购买指数下的多个股票,规避股票黑天鹅事件。

- 费率低廉。大多数指数基金每年的管理费用较低,不超过0.5%

- 规则透明,持仓清晰。

- 工具化属性清晰

如何购买指数基金

场外指数基金,包括一般指数基金和ETF联接基金。场内指数基金(ETF),能够直接在交易所上市交易。二者的不同是购买方式,指数基金的选择策略没有本质区别。

2. 分类方式

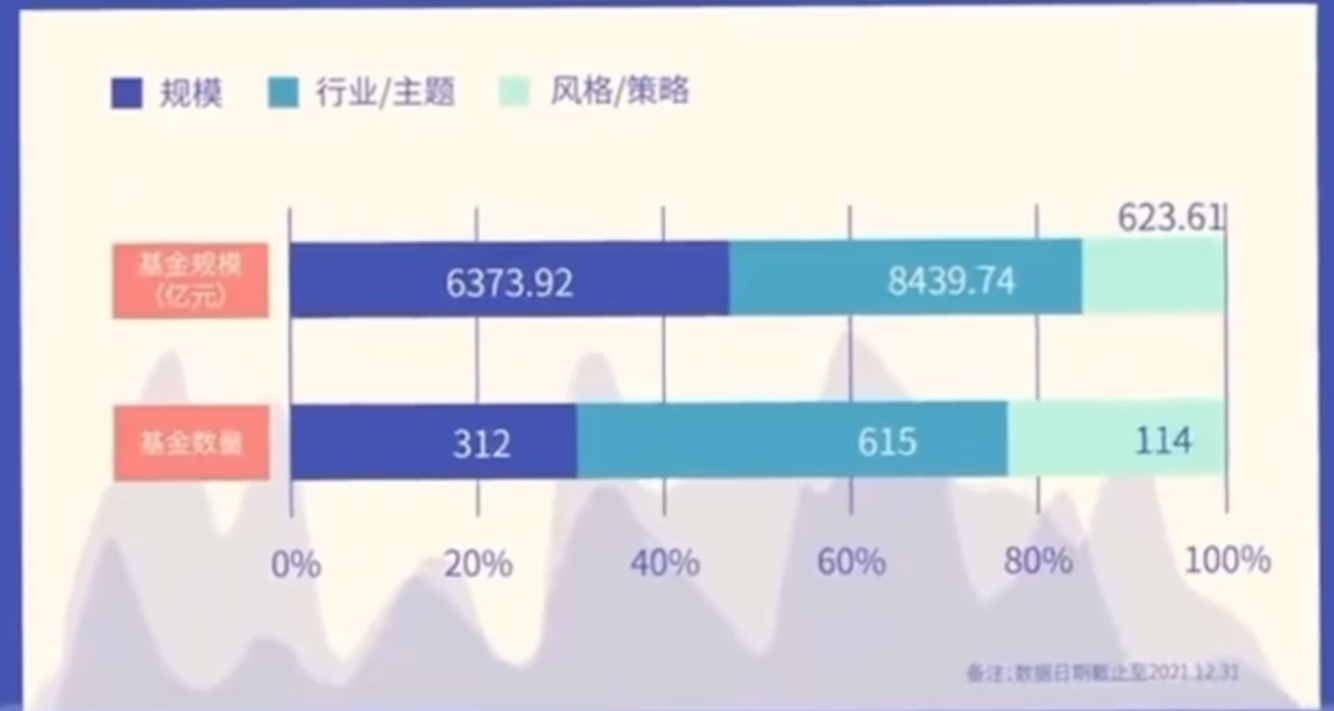

分类方式——股票型指数细分

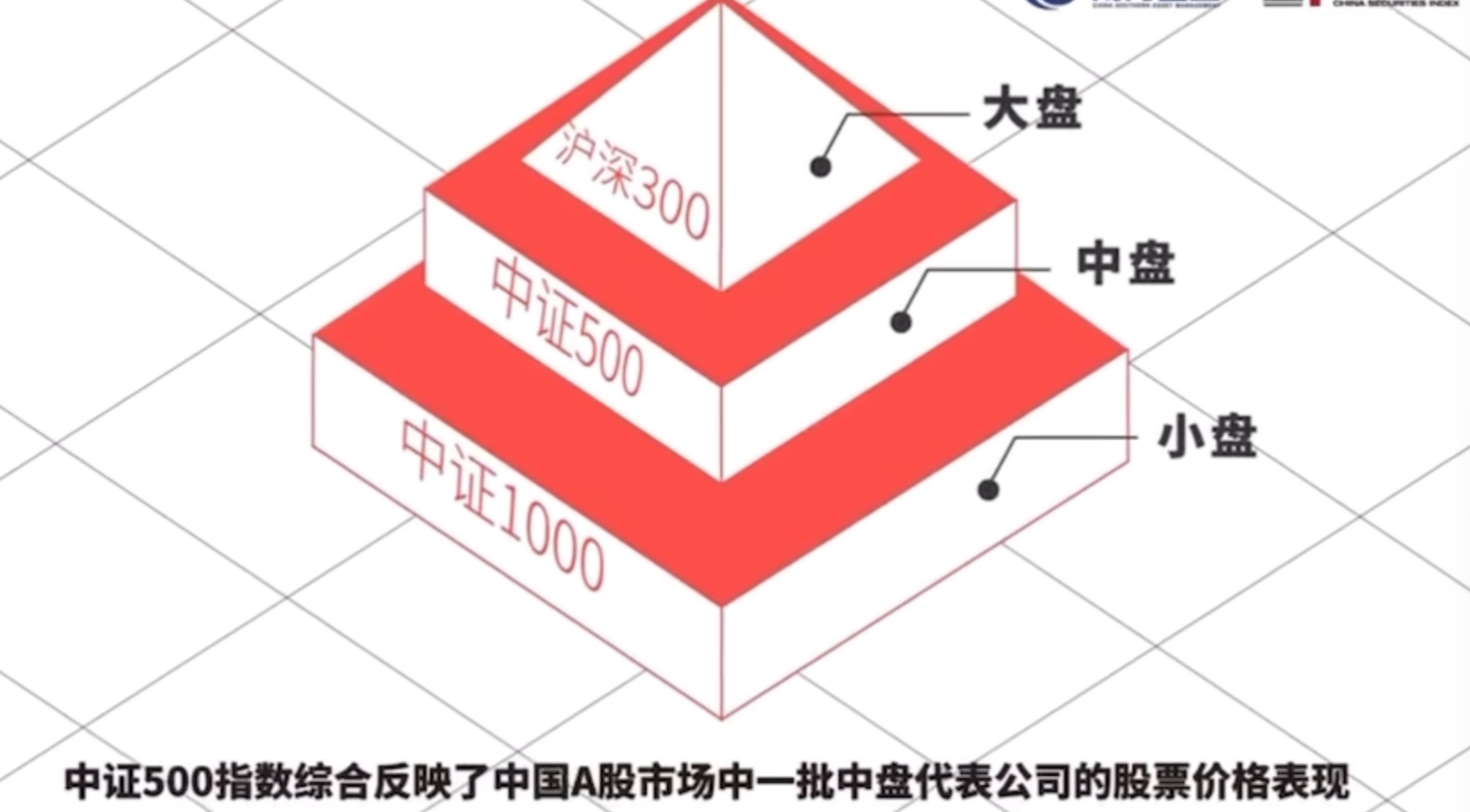

- 宽基规模指数。按照市值选取成分股,并且以市值加权的指数。例如上证50指数、沪深300指数、中证500指数、创业板指数、深证指数。也称为宽基指数。

- 行业指数:成分股同属于某一个固定行业,行业可以分为一级、二级、三级、四级行业。银行指数、证券指数、房地产指数、有色金属指数等。

- 主题指数:成分股均属于特定主体的指数基金。高铁指数、国企改革指数、互联网指数、大湾区指数、新能源指数基金、创新药指数基金

- 风格指数:根据成长价值等风格特征选择成分股的指数基金。沪深300成长指数基金、沪深300价值指数基金。

- 策略因子指数:采用某些策略或因子进行选股,活用非市值加权方法分配成分股权重。小康指数、大数据300指数。可以将指数分为价格指数、全收益指数、净收益指数。

分类方式——覆盖市场分类

- 单市场指数:上证50

- 跨市场指数:中证500

- 跨境指数:中概互联

分类方式——投资区域划分

- 内地指数

- 香港指数

- 美国指数

- 全球指数

分类类别——资产类别

- 股票指数

- 债券指数

- 商品指数

- 基金指数

- 多资产指数

2. 指数量化

指数的PE(市盈率)和PB(市净率)是衡量股票或指数估值水平的两个重要指标,它们在投资分析中具有重要作用。

1. PE(市盈率)

定义:PE(Price-to-Earnings Ratio)即市盈率,是股票价格与每股收益(EPS)的比率,用于衡量股票价格相对于公司盈利能力的估值水平。计算公式为:

$$

\text{PE} = \frac{\text{股票价格}}{\text{每股收益}}

$$

或者

$$

\text{PE} = \frac{\text{总市值}}{\text{总净利润}}

$$

作用:

- 评估估值水平:PE反映了投资者为获取每单位净利润所愿意支付的价格。较低的PE可能意味着股票被低估,而较高的PE可能意味着股票被高估。

- 判断投资价值:对于盈利稳定的公司或行业,PE是评估其投资价值的重要指标。例如,成长型企业通常会有较高的PE,因为市场对其未来盈利增长有较高预期。

- 行业对比:不同行业的PE水平差异较大,例如,科技行业通常PE较高,而传统制造业PE较低。因此,PE更适合在同行业公司之间进行对比。

2. PB(市净率)

定义:PB(Price-to-Book Ratio)即市净率,是股票价格与每股净资产(BPS)的比率,用于衡量股票价格相对于公司净资产的估值水平。计算公式为:

$$

\text{PB} = \frac{\text{股票价格}}{\text{每股净资产}}

$$

或者

$$

\text{PB} = \frac{\text{总市值}}{\text{净资产}}

$$

作用:

- 评估资产价值:PB反映了市场对公司资产价值的评估。较低的PB可能意味着股票价格相对于净资产较为便宜,具有一定的投资吸引力。

- 适用于重资产行业:对于重资产行业(如钢铁、煤炭、银行等),PB是一个重要的估值指标,因为这些行业的资产价值较为明确。

- 判断市场情绪:在熊市中,PB常常被用作寻底指标,因为市场情绪低落时,股票价格可能会接近或低于净资产。

PE和PB的综合应用

- 结合使用:PE和PB通常一起使用,以更全面地评估股票或指数的估值水平。例如,PE适合评估盈利稳定的公司,而PB更适合评估重资产或周期性行业。

- 行业特性:不同行业对PE和PB的适用性不同。例如,高科技企业由于无形资产占比较高,PB的参考价值有限,而PE可能更具意义。

- 投资决策:通过PE和PB的百分位分析,可以判断当前估值在历史中的位置。例如,PE百分位较低可能意味着市场处于低估状态,适合买入。

总之,PE和PB是投资者评估股票或指数估值水平的重要工具,但它们需要结合行业特点、公司基本面以及市场环境等因素综合使用,才能更好地指导投资决策。

3. 溢价率

ETF溢价率是衡量ETF市场价格与其资产净值(NAV)之间差异的重要指标,直接影响投资者的交易决策。以下是详细解释:

一、ETF溢价率的定义

溢价率表示ETF的市场价格与单位净值(NAV)之间的偏离程度,计算公式为:

$$

\text{溢价率} = \left( \frac{\text{市场价格} - \text{净值}}{\text{净值}} \right) \times 100%

$$

• 溢价:市场价格 > 净值,溢价率为正。

• 折价:市场价格 < 净值,溢价率为负。

二、核心概念解析

单位净值(NAV)

ETF持有的所有资产(股票、债券等)减去负债后,除以总份额得出的每份额价值。通常每日收盘后计算。市场价格

投资者在二级市场(如证券交易所)买卖ETF的实际交易价格,由供需关系实时决定。IOPV(参考单位净值)

部分ETF在交易时段会提供实时估算的净值(如每15秒更新一次),供投资者参考。

三、溢价/折价产生的原因

- 供需失衡

◦ 需求激增:市场情绪乐观时,买盘推高价格,导致溢价(如行业ETF突然热门)。

◦ 抛售压力:恐慌性卖出可能导致价格低于净值,形成折价。

- 套利机制延迟

ETF可通过“申购-赎回”机制套利,但存在时间差或成本限制:

◦ 跨境ETF:时差导致净值更新滞后(如投资美股的ETF),套利难度大。

◦ 流动性不足:成分股交易量低时,AP(授权参与者)难以快速套利。

- 市场情绪与预期

投资者对未来走势的预期可能脱离当前净值。例如,某行业ETF因政策利好预期出现持续溢价。

四、套利如何影响溢价率

溢价时的套利

AP以净值申购ETF(用一篮子股票换取份额),然后在二级市场以高价卖出,赚取差价。此操作增加市场供给,促使价格回落。折价时的套利

AP在二级市场低价买入ETF,赎回成一篮子股票后卖出获利。此举减少市场供应,推动价格回升。套利成本限制

◦ 交易费用、申购门槛(如最小单位需10万份)可能抑制套利。

◦ 市场剧烈波动时,套利风险增加,可能导致溢价率短期扩大。

五、投资者注意事项

避免高溢价买入

溢价率高时买入ETF,若价格回归净值可能导致亏损。例如,2020年原油期货ETF一度溢价超300%,后续暴跌。折价可能的投资机会

折价率较高时,若判断净值将上升,可低价买入等待修复。关注IOPV与流动性

◦ 交易时参考实时IOPV,避免盲目跟风。

◦ 低流动性ETF(如小众主题ETF)溢价率波动更大。

六、实例说明

• 案例1(溢价)

某科技ETF的净值为10元,市场价格10.5元,$溢价率 = (10.5-10)/10 \times 100% = 5%$。若市场情绪降温或套利涌入,价格可能向10元靠拢。

• 案例2(折价)

某债券ETF净值100元,市场价格95元,折价率5%。若投资者认为净值稳定,可低价买入,等待折价收敛。

七、特殊场景

• 跨境ETF:如投资美股的ETF,T日净值基于美股收盘价,但T日白天A股交易时,若美股期货上涨,ETF可能提前溢价。

• 杠杆/反向ETF:因每日调仓机制,长期持有可能导致净值与预期偏离,溢价率波动更复杂。

总结

ETF溢价率是市场价格与净值关系的“温度计”,反映市场情绪与套利效率。理性投资者应结合溢价率、流动性、市场趋势综合判断,避免成为短期波动的“接盘者”。

4. ETF投资 的三种方式

- 在一级市场上申购和赎回。用一篮子股票于少量现金的资产组合相应的基金份额进行交换。在以及市场上申购和赎回的门槛较高。超过50到100万。更适用于专业投资者。

在二级市场上买入和卖出。像买卖股票一样在交易所买卖ETF。根据价格优先、时间优先的规则进行排序,将买卖指令配对竞价成交。对于大多数ETF,当日买入的份额,T+1日才可以卖出。

买入ETF联接基金,间接投资场内的ETF基金。特点:

- ETF联接基金的交易方式跟普通开放基金相同。在场外进行申购和赎回。

- ETF联接基金的投资门槛较低,大多为1元或10元起购。

- 普通ETF联接基金(不包括LOF)只可以在一级市场申购赎回。

- ETF联接基金支持定投,省时省力。

6. 指数基金的选择策略

两种策略

这里主要提以下两种选择指数基金的策略。

- 分类选择法。直接根据市场上罗列的基金,分析基金的涨跌,然后选则基金。最后再分析基金关联的指数和板块涨跌规律、估值等。

- 指数估值法。通过指数公司官方的指数索引到对应的指数基金。包括ETF、ETF联接和直接跟踪的基金。需要关注特定的跟踪误差。板块优先方案。通过软件工具定义的行业、主题等八块索引到对应的基金。一般没有对应的ETF。